景気の動向を示す指標

- 政策金利(短期金利)>>>市中で出回る金をコントロールする。アメリカの場合はFFレートでコントロールする

- 10年国債利回り(長期金利: 日本, アメリカ, ドイツ)>>>債券市場で債券を購入し、満期保有した場合の一年あたりの利回り(%)で市中金利の基準になる

- 社債利回り

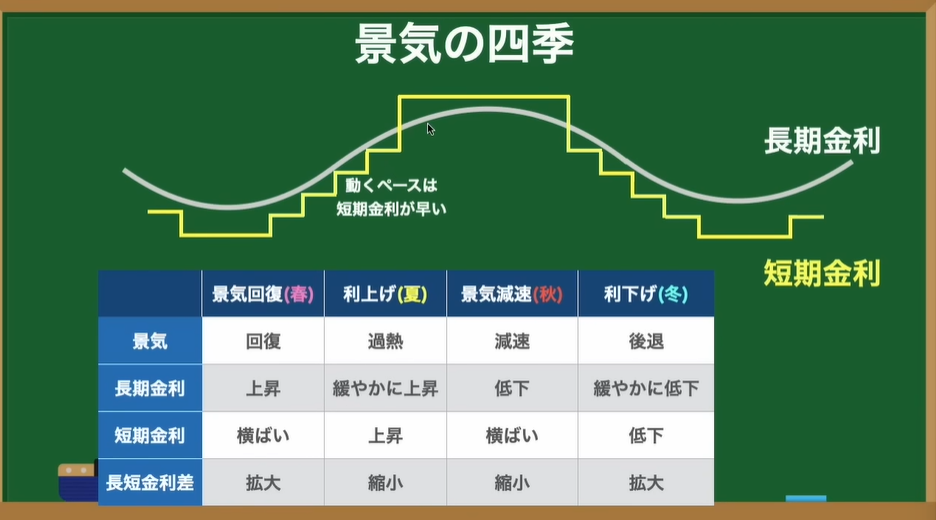

長短金利差>>>逆イールド。将来的に金利が下がると予想。景気後退のサイン

景気と金利の相関。金利は借りる立場で異なる。貸す側:高金利が良い。借りる側: 低金利が良い

MMF

無配当で再投資。複利>>>配当には税金がかかる。

金利は経済の体温: 景気がよければ、会社は高い金利でもお金をかりて、ビジネスを拡大する>>>経済活動が活発なら金利は上昇

金融政策は体温調整>>>金融緩和(利下げ)は解熱剤。経済活動を促す

金利が上がると株価は上がるというほど単純ではない。

金利と債券価格は逆相関: 注意点>>>債券価格は金利だけでなく、①財務②景気③物価④需給の影響を受ける

利率と利回りの違い

利率>>>額面金額に対する利息の割合>>>基本的に一定

利回り>>>投資金額に対する収益の割合>>>>変化する

利率=利息(年間)/額面金額*100

利回り= 利息(年間)+償還差益or-償還差損 /投資\金額*100

72の法則

債券投資について

金利見通しと債券投資

CPI(消費者物価指数), 実質GDP, 失業率, インフレ率,

債券投資の基礎

金利上昇>>>債券価格低下、金利低下>>>債券価格上昇

アメリカの金利の見通しを考える

債券投資の戦略と注目ポイント

政策金利5%は高いか、

ハイイールド債, レバレッジドローン, 株より債券投資のタイミングが来る

仕込み時、社債、ファンダメンタル、海外債券、

ドルの債券、インデックス投資と債券投資(することない>>>満期がある>>>ほったらかしがいい)

米国債は買い時か、長めの債券を買う方がいい

海外債券を買う手段>>>個別(満期あり)、ETF(満期なし)、投資信託(満期なし)

リスク>>>信用リスク、発行リスク>>>お金を払ってくれるか>>>発行体の倒産リスクが一番怖い

価格変動リスク>>>ボラティリティが低い

為替リスク>>>長期で持つならあんまり気にしなくていい。読みずらいから、為替は基本的にわからない。

日本の低金利では円建て債券は利回りが低い

そのため、主な投資対象は米ドル建債券

外賀建て債券では為替リスクがある

米ドル保有は円安によるインフレ対策にもなる

為替と債券価格の値動きを理解して投資する

金利動向によって、投資債権の満期を考える

社債という選択肢>>>発行体の信用を考える。

米ドル債のイールドカーブで基準を知る

劣後債>>>金融機関が出してる

永久劣後債(満期なし)と格付けの低い債券>>>利回りが高い

新興国通貨

不動産投資について

BNDとAGGとTLTの違い。

【ちょっと待って!!】中古車購入を考えているあなたへ!

私は、中古車の受注販売を行っています。

業者間オークションでご希望の車を直接落札するので、

「グーネット」や「カーセンサー」で探して、路面店で買うより

必要経費を最小限に抑えられる分、確実に安く購入できます!

- 欲しい車種があるけど、できるだけ安く手に入れたい

- 探している車が見つからない…

- 価格交渉が面倒…

そんな方は、ぜひ以下のアンケートに答えてみてください!

ブログから答えてくれた方には、特別価格でご提供しますね😊